四巫日结算后,美股行情如何观察

摘要:上周在美股大跌之际,由Vanda Track资料来看零售商美股净流入大幅增加2亿美元,即大跌后散户投资人进场抄底指数ETF,如标普500指数ETF(SPY)与纳指ETF(QQQ),及苹果与特斯拉股票。对比高盛数据来看,当前对冲基金(机构投资人)对美股的做空规模已经接近历史最高水平,当前的空头水平是过去一年最高水平的92%,过去三年最高水平的96%,过去五年最高水平的95%,散户与机构投资人出现反向对做信号。

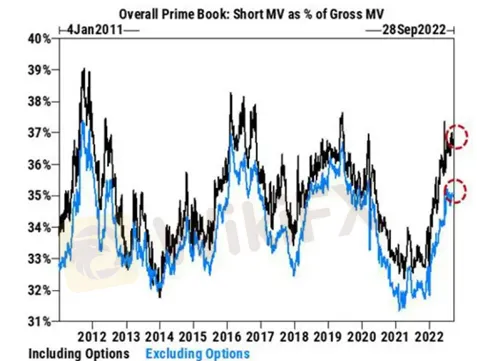

上周在美股大跌之际,由Vanda Track资料来看零售商美股净流入大幅增加2亿美元,即大跌后散户投资人进场抄底指数ETF,如标普500指数ETF(SPY)与纳指ETF(QQQ),及苹果与特斯拉股票。对比高盛数据来看,当前对冲基金(机构投资人)对美股的做空规模已经接近历史最高水平,当前的空头水平是过去一年最高水平的92%,过去三年最高水平的96%,过去五年最高水平的95%,散户与机构投资人出现反向对做信号。

(图为:机构投资人空单部位(包含期权)来到历史新高;数据来源:高盛)

细究黑线追踪了对冲基金相对于标准普尔500 指数对科技板块的增持/减持(曲线向上增持,向下减持),在上周股市大跌出现反弹,意即机构也逢大跌抄底科技股,因此也同时解释为何上图对冲基金不含期权部位并非来到峰值,更简单来说,对冲基金左手买入股票,右手透过期权对冲风险,这样操作当然比散户投资人更高竿,至少在猜底过程中做到风险对冲,如果股市持续下跌,散户投资人扩大损失下,对冲基金顶多是皮肉伤,或是在对冲风险下仍能小获利。

(图为:S&P 500 指数对科技板块的增持(曲线向上)/减持(曲线向下);数据来源:高盛)

然而在美联储持续提高利率以遏制近20年来高通胀,一改过去美联储卖权(Sell Put)角色下,市场投资人短期要期待友善的美联储与过往一般友善支撑美股的话将大失所望,下图蓝线追踪S&P 500指数的预估市盈率(P/E),与红线跟踪的美国5 年实际收益率倒置,较高的美国 5 年期实际收益率近期未能降低S&P 500指数的预估市盈率,言下之意,利率上升并未使资产价格大幅下跌,由于金融市场强力抵抗下,压抑通胀效果未能达到预期下,美联储不得不再将实际收益率持续推高,以达打击通胀任务。因此在市场持续多空对峙下,未来股市仍大幅震荡呈现,多头不死下,空头不止。

(图为:5年实质收益率与S&P500预估市营率;数据来源:ZeroHedge)

技术面部分

前一个交易日,为美股四巫日结算,黄金在上周四大跌后出现反弹,上方压力在1690一带,短线可留意价格反弹1690震荡转弱后偏空布局,进场后守好风险。

(图为:黄金4小时线图)

相关阅读

英伟达重挫,其他巨头撑盘,美股无需悲观

周四整体盘势来看,三大指数在美股开盘后开高走高,午盘后进入明显拉回,道指仍以0.59%收盘,纳指甚至是跌回原点收盘-0.23%

NAG Markets:科技股领跌美股指、PCE数据成关注焦点;

科技股领跌美股指、PCE数据成关注焦点;

英伟达托累纳指跌破8日低;黄金强势高位震荡

周三美股全日表现稍疲软,期货在亚洲时段持续处于盘下,美股开盘后,科技股集体弱势托累大盘

「大学时代应该如何投资」学术研讨会登陆梅州大学,教练Max及Pokpak倾情分享

泰国时间2024年8月24日,STARTRADER星迈携手Fatucenterz Investment Learning Institute创始人Max和教练Pokpak Thanakrit,于梅州大学(Maejo University)成功举办学术研讨会。

天眼交易商

热点资讯

《对话评委:天眼奖幕后》| TJ Tech创始人兼CEO Takashi Matsumoto

成为券商评测官,你的经验价值千金

德璞又改名!RKX上线,这波大秀你看懂了吗?

FBS平台要求客户限时3日提交十几份资金来源文件 这是合规审查还是刁难投资者?

《对话评委:天眼奖幕后》|Tamir Tang,Star Activation Sdn.Bhd 首席执行官

iFOREX平台的客户体验警示录 钱进来就不闻不问

【精英委员会深度访谈】对话嘉宾Nguyễn Viết Hải

汇率计算