万腾Vatee 2026.02.17每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 据CME“美联储观察”,市场当前定价显示美联储3月维持利率不变概率高达92.2%(降息25bp仅7.8%);到4月,累计降息25bp概率为25.3%、维持不变73.1%、累计降息50bp仅1.6%;到6月,累计降息25bp的概率升至52.6%。2、 全球市场动态o 黄金经历冲高回落与多次巨震后,仍有部分多头在CME/Comex持续加仓12月到期、执行

一、 宏观基本面要闻

1、 美国政治与财政动态

o 据CME“美联储观察”,市场当前定价显示美联储3月维持利率不变概率高达92.2%(降息25bp仅7.8%);到4月,累计降息25bp概率为25.3%、维持不变73.1%、累计降息50bp仅1.6%;到6月,累计降息25bp的概率升至52.6%。

2、 全球市场动态

o 黄金经历冲高回落与多次巨震后,仍有部分多头在CME/Comex持续加仓12月到期、执行价1.5万/2万美元的深度虚值看涨期权价差,未平仓量已升至约1.1万张;策略师称这更像“低成本彩票”,既押注年底出现史诗级暴涨,也在无形中推高了远期看涨隐含波动率并凸显尾部波动风险。

o 前日本央行审议委员安达诚司认为,日本央行较可能把“加息窗口”放在4月而非3月:3月行动更像基于预期、风险更高,而4月将有更多关键数据可用来确认基础通胀改善;他还指出,即便首相高市早苗上周选举大胜,出于对市场反应的顾虑,也不太可能出手阻止加息进程。

o 澳洲联储2月会议纪要将更细致解释两年多来首次加息的逻辑,强调通胀黏性、需求偏强、劳动力市场紧张与产能约束带来的价格压力,并重申政策依赖数据、整体仍偏紧缩;纪要大概率不会显著偏离既有指引,但通过措辞强化“若需求继续跑赢供给且通胀降不下来,仍可能再加息”的信号。

o 印度1月黄金进口额为120.7亿美元。

o 苹果将于3月4日举行产品发布会,届时或将推出新款Mac产品。

3、 地缘与风险事件

o 特朗普称将“间接”参与2月17日日内瓦美伊间接核谈判,美方预计伊朗或作出实质性让步;他一边强调更倾向达成协议、否则将有严重后果,一边继续加码中东军事部署,参议员格雷厄姆称特朗普将在数周内在“谈或打”间作出决断;避险情绪反复下金银先跌后反弹。

o 俄方称24小时击落345架乌无人机并在乌东夺取两处据点、塔曼港火情已灭;同日乌克兰问题谈判据称将在日内瓦闭门举行且涉领土议题、俄代表团或扩至约20人,但泽连斯基重申不让地并警告俄方若加大袭击将使协议更难;相关地缘扰动下,俄港口遇袭也带动欧洲煤炭期货续涨。

二、 行情回顾与分析

1、 黄金(XAUUSD)

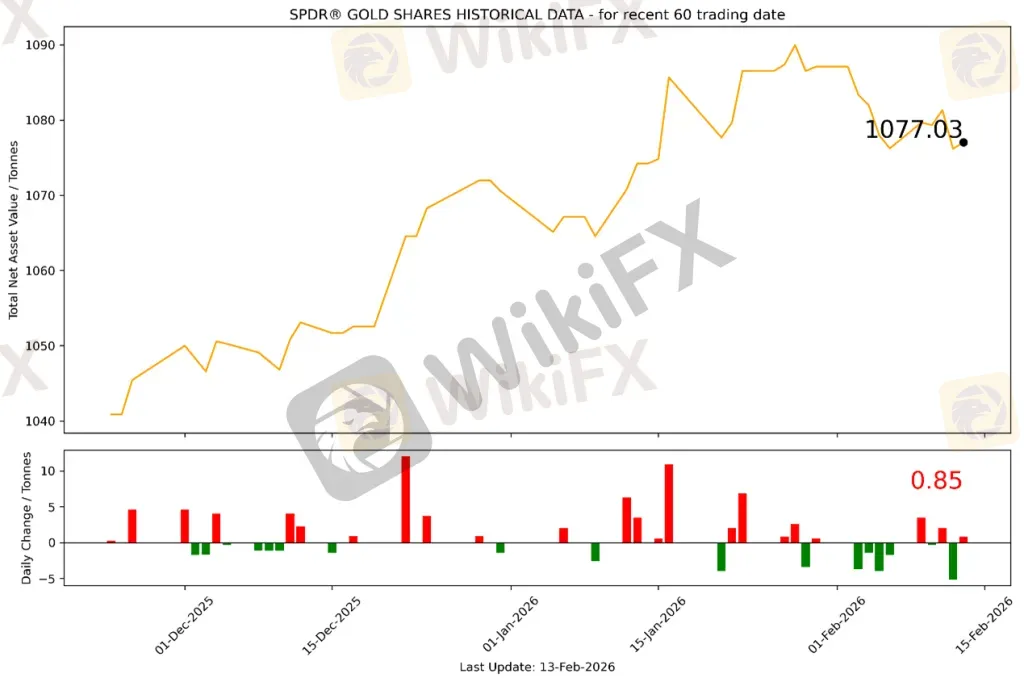

截至2026年2月13日,全球最大的黄金ETF SPDR Gold Trust持仓量为1077.03吨,较上一个交易日增加0.85吨。2026年2月16日现货黄金跳空低开于5036.19美元/盎司,随后迅速下探5010美元一线获得支撑;盘中一度下行至4956.33美元/盎司,后拉升至5000美元一线宽幅震荡。最终收 于4993.41美元/盎司,跌42.75美元或0.85%。

基本面消息,周一美国总统日叠加多国市场休市,市场流动性偏清淡且一度收紧;美元指数震荡走高站上97关口(收于97.09),在“降息预期升温 vs 美元反弹与官员偏鹰表态”的拉扯下,黄金的利率端支撑被部分抵消。此外,日内瓦俄乌闭门会谈、伊朗在霍尔木兹海峡实兵演习及美伊间接谈判等地缘变量仍在,为贵金属提供中期不确定性底色。

受此影响,黄金在清淡交投中承压下行,现货金失守5000美元整数位,盘中最低触及4965.72美元/盎司,收跌1.04%至4990.83美元;周二亚盘延续偏弱,在4980–5000附近反复拉锯。白银同步走低至76美元附近(收跌约1%),显示贵金属短线更多受资金去杠杆与美元反弹主导,而非单一避险叙事。

市场情绪方面,一边是市场继续计价年内至少两次降息、此前美债收益率下行(10年期一度回落至4.05%附近)对黄金形成“中期托底想象”,另一边是美元阶段性反弹、以及联储官员强调服务业通胀仍偏高,让资金在高波动背景下更倾向观望与降低杠杆;本周密集数据与FOMC纪要、核心PCE等事件风险临近,也强化了“先控仓、等信号”的谨慎氛围。

技术分析上,日线结构已出现连续三日“更低高点”,说明5100—5120区域抛压仍重,短线反弹阻力先看5050,其次是5118.8前高;下方关键观察20日EMA附近(约4930)及4900心理关口,若4900有效跌破,回撤空间可能进一步打开并指向50日均线一带(约4700附近)。动能指标方面,MACD仍处负区且有走弱迹象、RSI高位拐头回落,暗示多头优势在减弱,短期走势更像高位震荡向下的技术性修正。

重点数据关注:美国2月纽约联储制造业指数、美国2月NAHB房产市场指数。

重要事件关注:美联储理事巴尔谈AI与就业、美联储戴利谈AI与经济问题。

当日目标区间:下方关键观察20日EMA附近(约4930)及4900心理关口,若4900有效跌破,回撤空间可能进一步打开并指向50日均线一带(约4700附近)。

2、 原油(XTIUSD)

国际油价在地缘风险溢价回升与美元偏弱的带动下反弹:交易员聚焦周二美伊高风险谈判、伊朗在霍尔木兹海峡实兵演习及红海航运不确定性,WTI重回63美元上方收涨1.48%至63.6美元/桶(盘中最高约63.87),布伦特收涨1.43%至68.16美元/桶(盘中最高约68.73)。不过,涨幅仍受供需现实约束:市场正消化OPEC+可能自4月起恢复增产(3月1日会议成关键节点)、需求前景被下调、美国库存偏高等利空,令油价更像“地缘支撑下的区间修复”而非趋势上行;技术上WTI仍主要在62.00–64.50区间震荡,63.8/64.5附近为上方压力,下方关注62.5与62.0整数位支撑。

当日目标区间:63以下做多,带好止损。

3、 EURUSD

美国1月CPI整体与核心通胀继续降温(同比分别回落至2.4%、2.5%,整体环比0.2%低于预期),推动市场快速上调美联储年内降息押注、焦点转向下周核心PCE等数据验证,美元“避险+强势”叙事因此走弱、反弹动能有限;欧元端则受“欧元国际化”政策推进(欧元回购工具拟自三季度起更开放)强化中期多头逻辑,但短期仍受利差博弈与风险情绪扰动,若欧债收益率下移导致利差变化,欧元可能出现阶段性回吐。

重点数据关注:德国1月CPI月率终值、德国2月ZEW经济景气指数、欧元区2月ZEW经济景气指数。

当日内被下降趋势线拖累。转折点在1.1865。

交易策略: 在 1.1865 之下,看跌,目标价位为 1.1830 ,然后为 1.1815。

备选策略: 在 1.1865 上,看涨,目标价位定在 1.1880 ,然后为 1.1900。

技术点评: 只要依旧存在1.1865阻力位,很可能下跌至1.1830。

4、 GBPUSD

高盛认为,尽管近期英国增长与活动数据表现出一定韧性,但相较欧元区的最新与前瞻性数据仍偏弱,英镑全年“跑输”逻辑未改;其核心担忧在于英国通胀与劳动力市场持续软化的重要性将盖过增长韧性,促使英央行在后续会议更偏向宽松,从而压制英镑。政治风险对英镑的扰动被高盛视为零星因素、对欧元/英镑净影响有限;但也提示已拥挤的英镑空头以及下周英国CPI与就业数据可能带来阶段性反向风险。

重点数据关注:英国12月三个月ILO失业率、英国1月失业率、英国1月失业金申请人数。

当日内存在压力,转折点在1.3645。

交易策略: 在 1.3645 之下,看跌,目标价位为 1.3605 ,然后为 1.3590。

备选策略: 在 1.3645 上,看涨,目标价位定在 1.3660 ,然后为 1.3675。

技术点评: RSI技术指标上,看跌。

5、 AUDUSD

高盛因澳洲联储转向更鹰而上调AUDUSD路径预期,将3/6/12个月目标分别调至0.72/0.73/0.74,并认为即便近期金属回落拖累贸易条件,澳元仍受“主要央行中率先加息”的利差支撑;其基准情景是RBA在5月再加一次息(与市场约20bp紧缩定价相近),且澳元相对模型估值仍偏低、具备继续修复空间。与此同时,RBA 2月会议纪要强调此次25bp加息的核心原因是通胀更具黏性、金融条件已“不够紧”以压住物价,但对通胀与经济前景不确定、并不承诺固定加息路径;纪要还显示其上调通胀预测(修剪均值通胀或在2026年中见顶至约3.7%),市场也在计价年底前累计进一步收紧约60bp——整体对澳元构成支撑,但需警惕金属更大幅下跌、美国需求走弱引发的全球增长担忧,以及风险资产(尤其美股科技)回撤时澳元的“风险货币”属性拖累。

重点数据关注:澳洲联储公布2月货币政策会议纪要。

当日策略:0.706以上做空,带好止损。

6、 USDJPY

日本公布的2025年四季度GDP明显低于预期(同比仅0.2%、环比0.1%),主要拖累来自资本支出仅小增0.2%、外需(出口相关)几乎零增长、消费也偏弱,反映在美国关税压力与对华摩擦背景下日本增长动能不足;这类“增长走弱+出口受压”的组合通常会削弱市场对日央行继续加息的信心、偏向利空日元,从而对USDJPY构成上行支撑。但同时GDP物价指数升至3.4%高于预期,提示通胀压力仍在,叠加首相高市早苗可能推动更多财政刺激,使得市场对“日央行还能加多少、何时加”的预期更分化,短线更容易表现为USDJPY偏强、但对数据与政策表态高度敏感的震荡格局。

今日无重点数据关注。

当日策略:震荡区间高抛低吸等待突破,带好止损。

三、 总结和展望

近期宏观主线仍是“降息预期与美元波动”对风险资产的再定价:CME定价显示美联储3月大概率按兵不动,但市场对年中以后逐步宽松的押注在升温;与之对应,黄金在经历冲高回落与多次巨震后,部分多头仍通过深度虚值远期看涨价差“低成本保留极端上行”,抬升尾部波动想象。海外央行分化同样明显——日本更可能把加息窗口放在4月等待更多数据确认,澳洲联储则在纪要中强化“通胀更黏、金融条件不够紧”的紧缩倾向;叠加美伊在日内瓦谈判与中东军事部署、俄乌冲突与闭门会谈等地缘变量反复,商品与外汇整体呈现“事件驱动、流动性偏薄时波动被放大”的特征:贵金属偏弱震荡,原油在地缘溢价与供给预期博弈下小幅反弹,欧系货币更多围绕数据与利差预期拉锯,英镑情绪偏谨慎而澳元相对更受鹰派央行支撑,美元兑日元则在干预预期与利差博弈下低位震荡。

展望后市,方向选择仍将高度依赖本周密集宏观与政策信号:美国耐用品、住房、PMI以及FOMC纪要与核心PCE等将决定“年内降息路径”能否进一步被市场确认,进而影响美元与实际利率这两条定价主轴;地缘方面,美伊谈判进展与俄乌会谈的边际变化,更多体现在油价与避险情绪的脉冲式波动,而供给端(OPEC+后续表态)将决定原油反弹的持续性。资产层面,黄金短线仍是“去杠杆/美元反弹”与“降息预期/地缘底色”对冲的结构,若关键支撑能守住更像高位整理,失守则调整空间可能延伸;外汇上,欧元仍受中期叙事支撑但短期要防数据与利差带来的回吐,英镑关注通胀与就业是否继续走软,澳元关注RBA后续是否兑现再加息预期与大宗波动扰动,美元兑日元则留意政策口风与干预信号,整体以区间震荡、等待数据“破局”为主。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。