WISTONFX | 分析师良心忠告:这个投资界的经典法则已经不再是“万金油”

摘要:你还在听信投资顾问的60/40法则吗?所谓60/40法则,是指在自己的投资篮子里,把60%的资产投进股票,另外40%的资产配置于国债或其他优质债券。这是一套老派的投资经验法则,历经大半个世纪的洗礼,至今仍广为使用。不少投

你还在听信投资顾问的60/40法则吗?

所谓60/40法则,是指在自己的投资篮子里,把60%的资产投进股票,另外40%的资产配置于国债或其他优质债券。这是一套老派的投资经验法则,历经大半个世纪的洗礼,至今仍广为使用。

不少投资顾问更是鼓吹,只要长期追随这个法则,实际年化率达到6到8%根本不成问题。

从历史上看,最佳的投资组合是在投资篮子里持有60%的成长型股票和40%的长期债券,这样的资产组合一度也确实成绩斐然。根据Research Affiliates,在1981年到1990年和1991年到2000年期间,这一策略下的投资组合产生了14.3%和14.4%的年回报。

然而,分析师发现,在近几年里,这一法则带来的回报率还不到4%。

这一法则的逻辑无外乎资产配置的多元化有利于对冲风险,比如股市入熊的时候,债市的良好表现可能将对冲部分损失,反之亦然。但市场也可能存在另一种可能性——股票下跌的时候债券也下跌,这时便是这种投资组合的噩梦了。

分析师认为,当前全球低利率已成为趋势,加上股票价格被高估,这一条法则可能已经过时,生搬硬套这一法则甚至可能带来不少风险。

全球宽松潮袭来之际,市场上越来越多人涌向债市,推涨了债券价格,负利率债券规模日益庞大。这就意味着长期秉持60/40法则的投资者,可能就算把债券持有到到期日,收益也将十分微薄。业界资深基金经理Peter Tanous认为:

“在过去10年的长期低利率环境中,40%的债券毫无表现。60/40法则已死。”

此外,分析师认为,央行的宽松潮也推高了股票价格,标普指数上周再次直逼历史新高,不分析师认少为股市存在泡沫。

Refinitiv数据显示,和其他国家的股市指数,美股的预期净值比(price-book ratio)溢价创2001年互联网泡沫破灭以来新高;以MSCI指数未来12个月的数据来看,情况更为严峻, 美股净值比为17.4倍,高于欧元区的13.3倍和日本的12.9倍。

由此看来,60/40投资法则已经变质了,投资者押注于央行的鸽派言论和宽松手段,企图用被高估的债券对冲被高估的价值股,而这无疑是个投机行为。

况且,当前衰退风险迫在眉睫。根据绝对策略研究(ASR)的数据,近52%的受访者表示,受贸易局势不确定性影响,经济衰退最早可能在明年出现。

零对冲分析师指出,如果经济衰退真的来袭,在股市下跌40%的情况下,信奉60/40法则投资者的复合年化率可能还不及1%;如果股市下跌50%,投资者坐拥的所有股票可能就化成一堆废纸了。

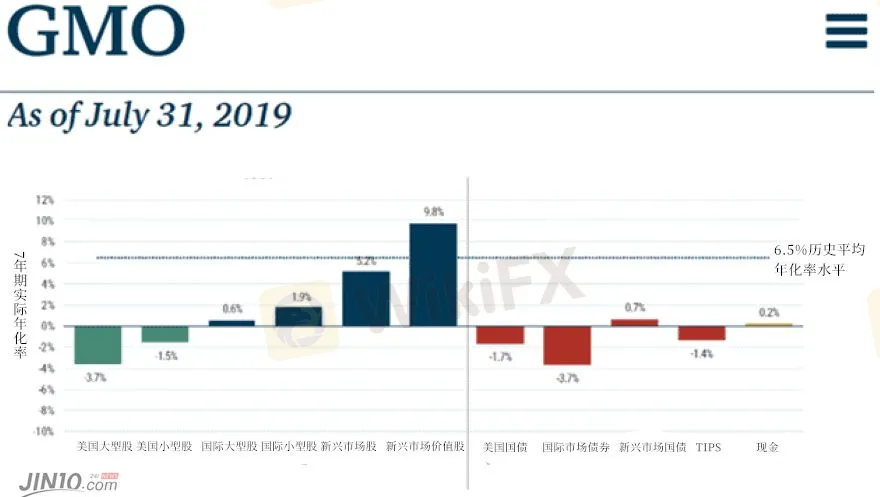

GMO公司在今年7月构建了一个七年期不同类型资产表现预测的模型。

可以看到,不论是债市还是股市,收益率都不甚理想,大多数种类收益率都低于6.5%的历史平均回报率水平。当然,从图中可以看到,新兴市场价值股的表现独树一帜,但投资新兴市场股票往往也蕴藏着不低的风险。

如果GMO公司的模型是对的,那么企图根据60/40投资法则规划退休金的投资者需要重新考虑一下了。

热点资讯

监管风险预警:这些经纪商监管信息变更,牌照被撤销或套牌、无证经营

持牌FCA顶格MM资质的Taurex,竟是东亚韭菜收割工厂?

外汇天眼发布:2026年2月客户投诉黑榜单TOP10

汇率计算