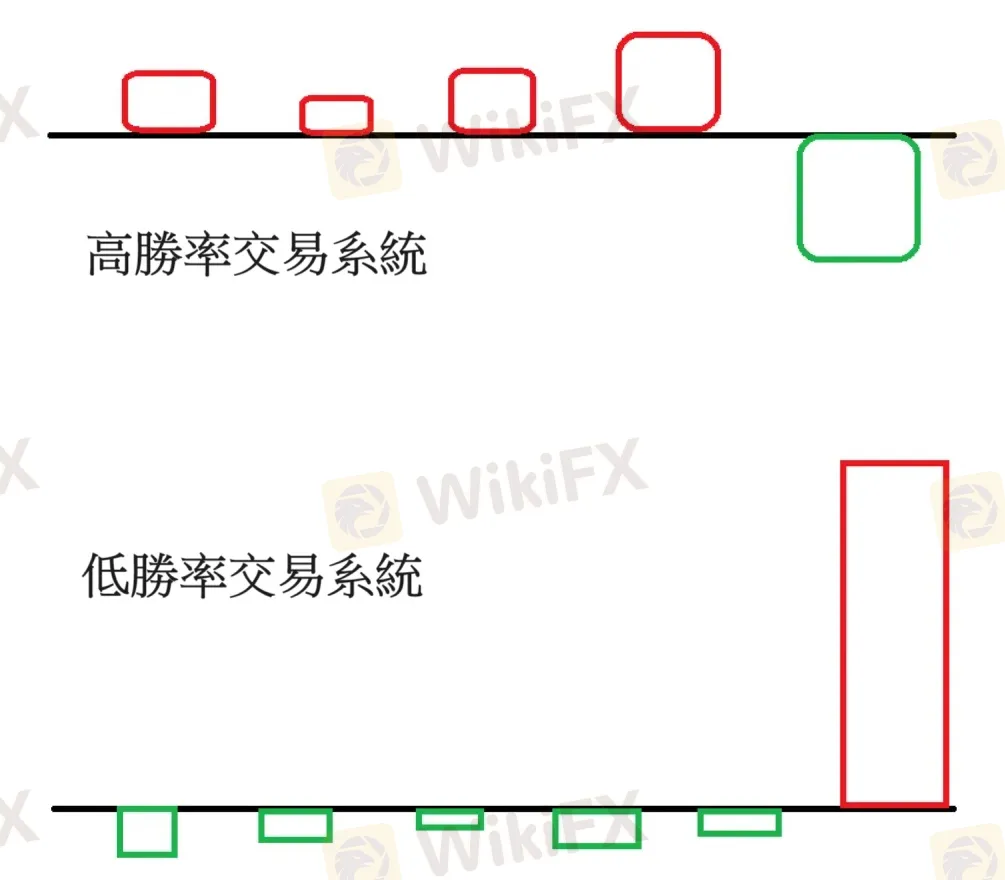

為什麼低勝率交易系統比高勝率交易系統更成功?

摘要:這裡強調的是,低勝率交易系統的停損必須要求短,高勝率交易系統則相反,停損往往大過盈利。或者更合適的說法是,將停損限制在很短的範圍之後,交易系統必然是低勝率的,但是用追求高賠率來補償。而加寬了停損的結果是頭寸的生存週期延長,但是一旦擊中停損傷害也很高。

這裡強調的是,低勝率交易系統的停損必須要求短,高勝率交易系統則相反,停損往往大過盈利。或者更合適的說法是,將停損限制在很短的範圍之後,交易系統必然是低勝率的,但是用追求高賠率來補償。而加寬了停損的結果是頭寸的生存週期延長,但是一旦擊中停損傷害也很高。

假如兩個交易系統,系統A勝率0.1,賠率30,那麼依Kelly formula,最佳下注比例為:(30*0.1-0.9)/30=0.07。也即是每次使用0.07倍的在總資產做賭注。假定每10次交易恒定贏1次,那麼輸掉9次之後資產剩餘0.93^9=0.52,然後一次贏得0.07*0.52*30=1.09,10次交易之後,資產增加到1.61。最大資金回撤48%。

系統B勝率0.8,賠率0.5,那麼最佳下注比例為:(0.8*0.5-0.2)/0.5=0.4。假定每5次交易恒定贏4次,那麼贏得4次之後資產為1.2^4=2.07,然後一次輸掉後剩餘2.07*0.6=1.24。10次交易之後,資產增加到1.24^2=1.54。最大資金回撤40%。

似乎兩個系統相差不多,長期增長率顯示A系統更好,但是其回撤更大。從賭博的角度來看的確如此,但是交易系統和賭博並不相同。Kelly formula的運用範圍是勝率賠率固定的情況,在實際交易中,勝率賠率不可能固定不變,嚴格的說,停損或者停利是基本可以固定的(跳空和價格滑動例外)。但尤其是賠率,實際上依賴於歷史資料,而交易的物件是未來,未來能夠多大程度上重複歷史,是一個關鍵。

在現實交易中這兩個系統的下注規模都應該降低,否則回撤太劇烈超出了承受力。真實交易中尋找Optimal f的努力非常困難,很多時候還取決於交易者感覺情緒等目前我們無法量化的因素。當然我們也可以將時間分為大段然後觀察每一個大段不同參數下的運行結果——但是這一點又被市場不同時期的不同表現所影響。如何評估此一影響也很困難。最後我們還是不得不依靠很多感覺行事。

不同於系統化交易者,對主觀交易者而言,並不依賴於特定的交易系統,所以連賠率都不是固定的。預期賠率會出現在交易計畫裡,但是預期賠率和實際賠率又不同,所以統計起來更為困難。

但是必須強調的是,即便是系統化交易者,其對系統的了解也基於統計資料,也就是歷史。這樣看,似乎兩種系統的可信度都受困于歷史和未來之間的聯繫,然而實際上,正是這一點讓低勝率交易系統得以脫穎而出。

反脆弱性是低勝率系統的特徵

從反脆弱性的概念理解兩種系統的差別,就容易理解之前提出的結論。因為,低勝率系統依靠短的停損,對歷史經驗之外的未來,有了更強的抵禦力,而對收益一端的開放性,使得低勝率系統更有可能從黑天鵝事件中收益而不是受損。相反,高勝率系統依靠寬的停損,則容易在停損方面依賴於歷史經驗,結果更可能在黑天鵝事件中受損而不是收益。總而言之,低勝率系統具備反脆弱性而高勝率系統則是脆弱的。

進一步的,我們還可以研究資金曲線波動平緩時以及資金曲線波動劇烈時交易者的學習行為是否受到影響。我自己的結論是,相比資金曲線劇烈波動的情況,波動性更低更容易持續的學習。而過度的波動很容易導致情緒和非理性行為。

歷史進程或者說交易並不是一個彈簧,如果有這麼簡單就好了。它並非是受力越多越容易向相反方向反彈。它總是同時受到自我加強和自我削弱的因素影響,判斷它的順時方向極為困難。正向一個國家可能長期陷入混亂而找到不原因,反而可能陷入非理性的泥潭。交易者應該避免的是財務上的嚴重受損,或者更精確的說,巨大的波動性。這麼做是為了保持更好的學習曲線。

在自然界,我們可以很容易找到低勝率交易系統具備反脆弱性的例子:基因的競爭機制,又或者是風險投資的策略——限制損失規模但是追求無限收益。基因的競爭機制也是如此,通過勝者繁殖和複利的機制擴大成功者優勢,通過死亡個體的方式限制損失一端。結果是整個生物系統是反脆弱的。實際上,有限責任公司組成市場機制的原理和之前兩者相同。

控制回撤的重要意義和難度

控制回撤是追求長期最大增長率這個最終目標之下的一個之目標,所以,控制回撤的程度依據長期增長率表現而定。KF所計算出的最優f沒有考慮到控制回撤這一問題。實際上往往其給出的f值使得回撤過大,致使交易者大部分時間處於恐懼焦慮之中。在現實中,加碼頭寸和表現之間的關係是非線性的,原因在於對交易者而言,情緒控制的難度非線性的增長。所以,雖然控制回撤只是追求長期增長率的之目標,仍然要給予其足夠的重視,必須成為設計交易系統時一個重要的參考量。

一個典型的帳戶大概花費65%的時間從回撤中恢復,於是為了提高增長速度,我們假定降低恢復時間可以取得效果,這就要求控制回撤在很低的程度。但是,這一努力仍然是有限度的,控制的越細緻,就越需要移動停損以及重新入場計畫,於是那些善於盈利的機會被完全分割,交易變得碎片化而少有趨勢性機會的利用。所以,提高回撤控制的努力是應該適可而止的,以不打斷好的趨勢性機會為前提。

但是,為追求高收益率,依據KF,每一張頭寸的停損幅度和建立頭寸數量就呈現反比關係。也即是說,為追求同樣的長期增長率,停損設置越寬,可買入頭寸就必須越少。但是,高收益率必然需要盡量的動用槓桿,那麼結論顯然是,停損必須足夠短。當短到一定程度,理論上交易者是可以滿倉操作的,但是其他方面需要交易者具備的條件顯然還很多,所以有句話叫“重倉必爆倉”。

然而理論上的知識在現實運用起來仍然有一道鴻溝。那就是交易者對機會的嗅覺要足夠敏銳,否則試錯的過程也能夠讓交易者身心俱疲回撤超出規模。所以我的建議仍然是,尋求最優f的努力應該是漸進的,而不要急於求成。因為有很多知識隱藏在錯誤裡,等待交易者去認識。

在回撤過程中,往往先期造成的因素是偶然性使然,但是隨著回撤變大,交易者容易進入情緒化的狀態,開始非理性交易,於是性質更危險的回撤就會產生。最好的交易者可以在回撤過程中平衡自己的心態,一方面害怕繼續損失,一方面又急於恢復。但是,當有訊號顯示自己正在情緒化交易時,當務之急就是馬上結束交易,恢復到理性的狀態,否則不過是自殺。在這個時候,交易者必須控制自己報復的本能,你可以對市場報復,但是不是這個時機與方式,當時機正確,你也不覺得需要報復了。

所以,隨著回撤規模加大,降低交易規模是正確的方式,也是最安全的方式。回撤是時時刻刻都避免不了的事情,必須以平常心看待。回撤出現立即增加槓桿,極端非理性的表現。這實際上是提示交易者應該暫時結束一切交易的訊號。

最後,當控制得了一定範圍內的回撤時,可以逐步的試探追求更高增長率擴大回撤範圍是否可行,觀察自己是否可以駕馭更高的回撤。以及在這個過程中,交易品質是否有所下降——可以依據比如Adjust sharp ratio或者Total Gain/Loss ratio來觀察。

在進行交易前,務必先用外匯天眼搜尋券商評價,初步判斷是否為黑平台

想投資美股、外匯、期貨卻又怕被騙?最齊全的證券商資訊都在這

入金前,務必先使用金融市場反詐騙網站外匯天眼,保障你的交易安全

天眼交易商

熱點資訊

BeeMarkets全球展業卻評價不高?外匯天眼帶你看懂隱藏風險

BingX是否適合外匯投資人使用?平台評價、展業情況、潛在風險一次看

如何在震盪行情中制定交易策略?

uexo影響力評價不佳、缺乏有效監管牌照,請投資人留意潛在詐騙風險

遵守交易紀律,市場才會尊重你

匯率計算